目次

スタートアップ(新しい事業の立ち上げ)にとって、資金調達は事業の発展を支える重要な選択肢の一つです。しかし、資金提供を行う「投資家」とは、どのような存在なのでしょうか?

実際には、投資家にもさまざまなタイプがあり、それぞれに異なる立場や支援の形があります。

たとえば、「エンジェル投資家」と呼ばれる方々は、起業経験を持つ個人投資家であるケースが多く、資金提供に加えて、自身の経験や人的ネットワークを活かした支援を行うこともあります。

また、「ベンチャーキャピタル(VC)」は法人として運営されていることが多く、一定規模以上の出資や事業拡大フェーズにおける戦略的サポート、上場支援などを提供するケースもあります。

このように、出資者のタイプによって、スタートアップとの関係性や提供される支援内容は異なる場合があります。

本記事では、代表的な投資家の分類とそれぞれの基本的な特徴について、分かりやすく整理してご紹介します。

※この記事は2023年10月21日に公開した旧記事を再構成したものです、イラストは当時のままです。

😇 エンジェル投資家とは?

エンジェル投資家とは、創業間もないスタートアップ企業や未上場企業に対して、自己資金で出資を行う個人投資家のことを指します。企業の将来性に可能性を見出し、株式や経営権の一部を取得する形で支援を行います。成功した場合には、投資額に対して大きなリターンが得られる可能性もありますが、その一方でリスクも高いのが特徴です。

エンジェル投資家の多くは、自身が起業家や経営者としての経験を持っており、その知見やネットワークを活かして、経営面や戦略面でのアドバイスを行うこともあります。単なる資金提供者ではなく、人的リソースや専門的な支援も含めてサポートするケースが多いのが特徴です。

「エンジェル」という名称は、困難な時期に支援してくれる存在であることに由来していますが、これはあくまで象徴的な表現であり、慈善活動とは異なります。投資である以上、リスクとリターンを天秤にかけた合理的な意思決定が前提となります。

🔗関連情報:エンジェル投資家(Wikipedia)

この記事では、エンジェル投資家の定義、由来、役割、投資規模、主な投資分野、リスクとリターンの関係、投資家の背景や動機などが詳しく解説されています。

🎯 エンジェル投資家の主な目的

エンジェル投資家がスタートアップに出資する目的には、以下のようなパターンがあります。

- 利益追求型

将来的な上場やM&Aによるキャピタルゲインを期待し、出資後に株式を売却することで利益を得る目的。 - 育成・支援型

社会課題の解決や次世代の起業家育成に貢献したいという社会的意義を重視するタイプ。 - 興味・共感型

自身の興味や情熱に基づいて特定分野の事業に投資し、関わること自体に意義や楽しさを感じるタイプ。

実際には、これら複数の要素が重なっている場合がほとんどです。エンジェル投資家は、自らの投資スタンスに合わせて、企業との関係性を築いていくことになります。

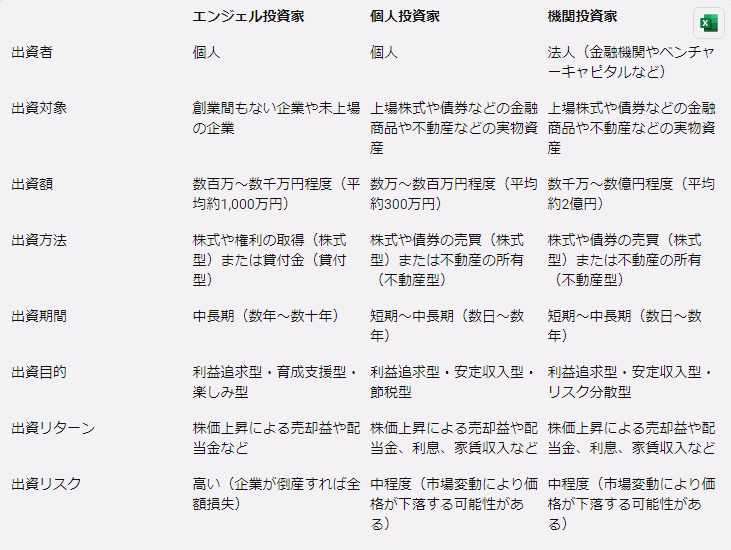

⚖️ エンジェル投資家・個人投資家・機関投資家の違い

エンジェル投資家は、広義には「個人投資家」に分類されますが、以下の点で他の投資家層と異なります。

- 投資タイミングが創業初期である

- 資金規模は中程度だが、事業関与度が高い

- 投資の背景に経験や信念が反映されている

詳細は、以下の比較表をご参照ください。

※本比較表は2023年に作成されたものであり、現在の市場動向や用語の使われ方と異なる場合があります。ご利用の際は、必要に応じて最新情報をご確認ください。

🏢 スタートアップ企業への資金提供と支援を行う組織

本記事では、スタートアップ企業に対する資金提供や成長支援を行う代表的な組織形態について、参考情報に基づき概要を整理しています。記載内容は2023年時点の一般的な分類に基づいており、実際の投資判断を促すものではありません。

💼 ベンチャーキャピタル(VC)

ベンチャーキャピタル(Venture Capital、VC)は、主に成長初期のスタートアップ企業に対して出資を行う投資会社です。投資元はVCが運用するファンドであり、出資の見返りとして株式等の持分を取得します。VCは将来的なIPOやM&Aを視野に入れ、収益性や市場の可能性を重視した投資判断を行います。

メリット:

- 比較的大規模な資金調達が可能

- 事業戦略や経営面での支援が得られる

- IPOやM&A等の出口戦略に精通している

デメリット:

- 厳しい出資条件(持分比率、優先株など)

- 高い選定基準(事業の独自性、市場規模等)

- 投資回収期限に合わせた成長プレッシャーがある

🔗関連情報:ベンチャーキャピタル(Wikipedia)

ベンチャーキャピタル(VC)は、主に高い成長率を有する未上場企業に対して投資を行い、資金を提供する投資会社である(出典:Wikipedia『ベンチャーキャピタル』)

🏙️ コーポレート・ベンチャー・キャピタル(CVC)

CVC(Corporate Venture Capital)は、大企業が自社の戦略的目的に基づいて設立した投資部門または投資会社で、スタートアップへの資金提供を通じて自社との協業やイノベーション獲得を目指します。

メリット:

- ブランド力や事業ネットワークを活用した支援

- 長期的視点での成長支援

- 自社との技術・事業的な親和性が高い投資

デメリット:

- 出資に対する戦略的見返りを求めるケースが多い

- 柔軟性やスピード感に欠ける場合がある

- 自社戦略に左右されやすい

🔗関連情報:コーポレート・ベンチャー・キャピタル(CVC)(Wikipedia)

CVCは、単なる財務的リターンだけでなく、自社の新規事業開発や技術獲得、イノベーション促進を目的としています。

UTokyo IPC – CVC(コーポレート・ベンチャー・キャピタル)とは?

東大IPCの信頼性の高い外部サイトも参考にしてください。

💰 ベンチャーファンド

ベンチャーファンドは、成長フェーズ中後期の企業を対象とし、大規模な資金投入を通じてグローバル展開や業界シェア拡大を支援します。VCよりも成熟した事業を対象とすることが多く、主にシリーズB以降のラウンドで関与します。

メリット:

- 数十億円以上の大規模な投資が可能

- グローバルなネットワークを活用した支援体制

- IPOや買収に向けた実務支援

デメリット:

- 非常に高い投資基準(収益性・実績等)

- 経営参加や権限移譲を求められる場合も

- 投資条件が厳格で交渉の余地が少ない

🔗関連情報:ベンチャーファンド(Wikipedia)

ベンチャーファンドとは、ベンチャー企業を主な投資対象とする金融商品であり、ファンドの形態に投資法人を用いる場合、投資対象が証券であることから証券投資法人と呼ばれます。これらのファンドは、ベンチャー企業への投資を通じて高いリターンを追求します。

🚀 アクセラレータ

アクセラレータは、創業初期のスタートアップ向けに、短期間の集中支援プログラム(3か月〜6か月程度)を提供する組織です。資金提供の他に、教育プログラム、メンタリング、デモデイ(成果発表会)を通じて成長を後押しします。

メリット:

- スモールスタート向きの資金支援

- メンタリングや事業構築支援が充実

- 投資家やメディアとつながる機会が豊富

デメリット:

- プログラム内容に沿った事業調整が求められる場合がある

- サポート期間が限定的

- 他スタートアップとの競争環境にある

🔗関連情報:Accelerator(英語版 Wikipedia)

スタートアップアクセラレーターの定義や特徴について、英語版Wikipediaで詳しく解説されています。

🤝 Venture Partnerとは?

📚 Venture Partnerとは

Venture Partnerとは、ベンチャーキャピタル(VC)と連携してスタートアップ企業の投資活動に関わる個人投資家やアドバイザー的立場の専門家を指す言葉です。

自らの専門分野や人脈、経験を活かして、限定的な投資・助言活動を行う役割で、投資家自身の知見やネットワークを活用して企業成長を支援します。

Venture Partnerは、自社資金を投資に用いる場合もあれば、VCから資金を預かって運用する形もあります。また、正式な雇用関係ではなく、業務委託や非常勤契約など柔軟な形態で関わっている例も多く見られます。

このように、Venture PartnerはVCの「パートナー(共同経営者)」とは異なり、VCチームの一員として活動する場合もあれば、外部から支援する独立的な立場の場合もある点に注意が必要です。

🔗関連情報:Venture Partner(出典:Investopedia.com)

🔍 Venture Partnerとベンチャーキャピタル(VC)の違い

| 項目 | Venture Partner | ベンチャーキャピタル(VC) |

|---|---|---|

| 法人格 | 主に個人 | 法人(ファンド運営主体) |

| 投資スタイル | 分野特化・少数投資 | 広範囲・複数投資先 |

| 関与の深さ | 助言中心(経営関与は限定的) | 取締役・経営会議等へ直接関与 |

| 投資資金 | 自己資金または委託資金 | 投資家から集めたファンド資金 |

💡 Venture Partnerによる投資のメリット

- 専門性や相性重視の投資

自身の得意分野や関心領域に特化しているため、スタートアップとの親和性が高く、知識・経験に基づく具体的なアドバイスが期待できます。 - 柔軟な契約形態

VCに比べて自由度が高く、状況やスタートアップのニーズに応じて契約内容や投資条件が調整されやすい場合があります。 - 信頼関係を重視

個人のブランドやネットワークを活かし、起業家との密なコミュニケーションを行うことが多く、長期的なパートナーシップ形成につながりやすい傾向があります。

※Venture Partnerという肩書きは、ベンチャー投資領域において広く用いられていますが、その意味や契約形態はプロジェクトごとに異なる場合があります。この記事では一般的な定義に基づいてご紹介しています。

😊 まとめ

本記事では、スタートアップ企業が出資を受ける際に関わる代表的な投資家のタイプとして、エンジェル投資家、ベンチャーキャピタル(VC)、ベンチャーファンド、コーポレート・ベンチャー・キャピタル(CVC)、アクセラレータの5つのカテゴリーについて、定義や特徴、想定されるメリット・留意点を概説しました。

スタートアップが持続的に成長していくためには、自社の事業段階・業界特性・資金需要に応じた適切な資金調達手段と、それにふさわしい投資家との連携が重要です。投資家は資金だけでなく、知見・人脈・事業戦略の面でも企業を支える存在になり得ます。

ただし、出資を受けることには契約上の義務や事業方針への影響も伴うため、事前に十分な情報収集と検討を行い、透明性の高い関係構築が求められます。契約内容や条件、投資家の過去の実績などは信頼できる情報源から確認しましょう。

スタートアップ投資には一定のリスクがある一方で、新たなイノベーションを生み出す力となることも多くあります。起業家と投資家が互いのビジョンを共有し、適切な形で連携することで、持続的かつ健全な成長が期待できます。

📚 関連記事はこちら

Palo Alto Research Lab のAIエージェントの仕組みをさらに深く知りたい方は、当ブログ内の特集カテゴリーもぜひご覧ください

👉 AIエージェント関連記事一覧

🛡️免責事項

本記事は、スタートアップ投資や起業支援に関する一般的な情報や用語、公開されている事例をもとに、教育的・情報提供を目的として作成されたものです。記載された内容には、筆者による見解や一般的な解釈が含まれている場合がありますが、特定の投資判断、金融取引、経済行動等を推奨・誘導するものではありません。

掲載情報は、執筆時点で信頼性があると判断した情報源(例:公式発表、業界資料、公知インタビューなど)に基づいて構成していますが、情報の正確性・完全性・最新性を保証するものではなく、将来的に変更される可能性があることをご留意ください。

また、スタートアップ投資や起業に関わる判断は、法的・税務的・経済的なリスクを伴う性質があります。記載内容はあくまで一般論として提供するものであり、実際のご判断にあたっては、必ず一次情報をご確認の上、ご自身の責任で慎重にご判断いただくことを強く推奨します。必要に応じて、信頼できる専門家(法律・税務・金融分野等)への相談もご検討ください。

本ブログ「リコ社長の構造都市ブログ」は、Google の広告配信サービス「AdSense」ポリシーに準拠して運営しており、YMYL(Your Money or Your Life)に関連する内容を取り扱う際には、以下の方針を徹底しています:

・出典の明示、および 事実・意見・推測の明確な区別

・誇張的・煽動的表現の排除

・読者に誤解を与えない、中立かつ透明性の高い構成

今後も、正確性・信頼性・中立性に配慮した情報提供に努めてまいります。

blog内関連記事はこちら

📅 最終更新日:2025年11月11日

※本記事は2023年10月21日に公開した旧記事を再構成したものです。